Có lẽ nhiều người khi mới vào thị trường crypto đều có cái nhìn không mấy thiện cảm về futures.

Đó là một hình thức vay vốn từ sàn để tăng lợi nhuận lên nhiều lần khi chúng ta đúng. Nhưng ngược lại, nếu sai thì chúng ta có thể mất tất cả số vốn ban đầu.

Người ta gọi là cháy tài khoản.

Sẽ không có chuyện cháy tài khoản nếu chúng ta đánh spot. Cho dù giá giảm thì lượng coin chúng ta mua vẫn còn. Chúng ta chỉ cần kiên nhẫn chờ đợi, nếu dự án thực sự có tiềm năng thì tới một thời điểm tâm lý đám đông tốt trở lại thì chúng ta sẽ về bờ.

Tuy nhiên, cái gì tồn tại cũng có lí do của nó. Việc giao dịch (trading) và công cụ hợp đồng tương lai (futures) sinh ra để phục vụ 2 mục đích:

- Tạo thanh khoản cho thị trường. Không có thanh khoản thì việc mua bán sẽ rất khó khăn.

- Futures là công cụ bảo hiểm rủi ro cho các quỹ đầu tư, các nhà tạo lập thanh khoản (LP) và các miners/validators

Nhưng tại sao những nhà giao dịch nhỏ lẻ (retail traders) như chúng ta lại thường bị cháy tài khoản khi chúng ta giao dịch futures?

Đó là vì chúng ta chưa quản lý rủi ro khi vào lệnh.

Có rất nhiều phương pháp quản lý rủi ro, từ đơn giản cho tới phức tạp. Nhưng tựu chung lại thì quản lý rủi ro có nghĩa là giới hạn số tiền chúng ta mất nếu chúng ta đoán sai.

Ở đây mình sẽ chia sẻ một phương pháp quản lý rủi ro đơn giản mà mình và rất nhiều retail traders khác thường sử dụng:

Trước khi vào lệnh, chúng ta cần xác định trước 3 thông số:

- Điểm vào lệnh (entry)

- Điểm cắt lỗ (stoploss)

- Vào bao nhiêu % vốn cho lệnh này

2 yếu tố đầu tiên chúng ta dùng phân tích kỹ thuật để xác định.

Yếu tố thứ 3 sẽ cần xác định bằng khẩu vị rủi ro của chúng ta. Giả sử, biên độ di chuyển của giá từ entry tới stoploss là 10% nhưng mỗi kèo chúng ta chỉ cho phép lỗ tối đa 2% thì chúng ta sẽ chỉ đánh 2%/10% = 20% vốn.

Nếu vốn là 10,000 USD thì chúng ta sẽ dùng 2,000 USD để vào lệnh.

Số tiền này mình thường gọi là size lệnh theo USD. Bạn nào ở trong nhóm Tín hiệu của MrCoin sẽ nghe khái niệm này rất nhiều. Mình cũng soạn một công cụ để các bạn có thể dễ dàng tính toán phân bổ vốn, các bạn có thể tham khảo tại đây.

Nếu phân bổ vốn ít vậy thì chúng ta dùng spot là đủ phải không?

Đúng. Nếu chúng ta chỉ vào 1 kèo.

Nhưng nếu chúng ta vào thêm 2 kèo nữa. Mỗi kèo yêu cầu phân bổ vốn 50% thì tổng 3 kèo sẽ yêu cầu chúng ta phân bổ: 20% + 50% + 50% = 120%.

Nếu chúng ta chỉ đánh spot với tài khoản 10,000 USD thì không thể nào chúng ta có thể có tới 12,000 USD để vào lệnh.

3 kèo mỗi kèo giới hạn rủi ro ở mức 2%, có nghĩa là cho dù chúng ta vào cả 3 thì cũng chỉ đang rủi ro 6% tài khoản (sự biến động khá nhỏ trong thế giới crypto nhưng có thể là rất lớn đối với các traders vào lệnh liên tục để đa dạng hoá).

Rủi ro 6% tài khoản mà lượng vốn cần phải sử dụng đã hơn vốn tự có (equity) của chúng ta rồi! Chưa kể trường hợp nếu chúng ta muốn vào thêm các nhóm tài sản khác như hàng hoá, cổ phiếu để giảm mức độ tương quan trong danh mục trading thì chúng ta sẽ không thể nào có đủ vốn nếu đánh spot!

Đó chính là lí do tại sao các traders thực sự nghiêm túc với công việc trading cần phải có futures và đòn bẩy vì 2 công cụ này cho phép chúng ta có thể kiểm soát một vị thế lớn hơn vốn tự có.

Lúc đánh futures chúng ta đi size lệnh lớn hơn vốn nhưng rủi ro chỉ ở mức 6% tài khoản? Nhưng nhiều khi đánh spot chúng ta phân bổ có 50% vốn nhưng có thể phải chịu rủi ro tới 10-20% tài khoản?

Tại sao vậy? Đó là bởi vì chúng ta sử dụng stoploss.

Và dần dần, khi chúng ta thay đổi tư duy từ đánh to một kèo sang đánh nhỏ nhiều kèo (có chọn lọc, tính toán) và quản lý rủi ro trên toàn bộ danh mục thì chúng ta sẽ nhận ra rằng cần phải đánh cross thay vì đánh isolate.

Một lối tư duy rất khác so với cách chúng ta thường làm: nạp tiền vào ví futures, để chế độ isolate (mặc định), chọn một mức đòn bẩy nào đó theo cảm hứng và kéo full thanh (không cần biết stoploss ở đâu).

Đánh như vậy thì chắc chắn tới một ngày chúng ta sẽ cháy.

Nhiều bạn theo dõi mình lâu sẽ thấy mình shill sàn FTX rất nhiều. Thực tế là từ ngày biết tới FTX, mình đã chuyển toàn bộ số vốn trading sang sàn này. Binance mình chỉ dùng để hodl hoặc vào một số kèo spot mà FTX không có.

Nhiều bạn sẽ cảm thấy FTX rất khó dùng vì sàn này không có isolate mà chỉ có các subaccounts để chúng ta chia vốn cho các chiến thuật khác nhau. Và trong mỗi subaccount thì mặc định là đánh cross.

Logic tổ chức ứng dụng của FTX rất lạ nếu các bạn đã quen với việc đánh futures trên Binance. Nhưng chúng ta cần lưu ý rằng FTX là sàn giao dịch do traders xây dựng dành cho traders.

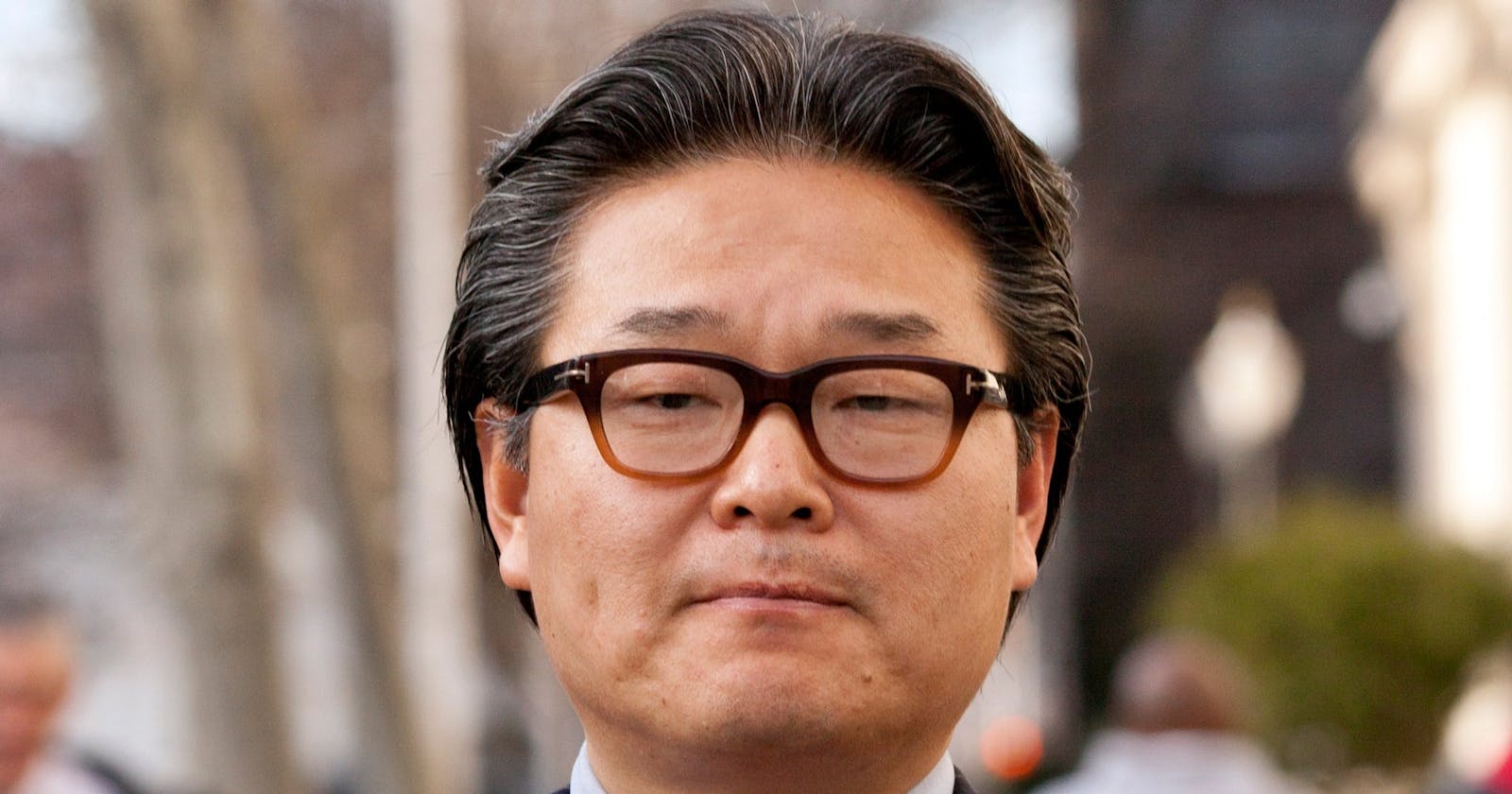

Sam xoăn và một số thành viên sáng lập của FTX đều xuất phát từ các công ty trading chuyên nghiệp như Jane Street Capital (khối lượng giao dịch 17 nghìn tỷ USD trong năm 2020).

Giao diện và logic của FTX mới lạ không phải vì Sam xoăn cố tình muốn làm khó người dùng. Đơn giản vì đó là cách mà các tổ chức trading chuyên nghiệp họ kiểm soát rủi ro, cũng là cách tối ưu nhất khi trading.

Trên đây là những chia sẻ của mình về câu chuyện quản lý rủi ro, khâu rất quan trọng để chúng ta có thể bình tĩnh và đưa ra quyết định đúng khi trade.

Mặc dù vậy, mình không khuyên những bạn mới đánh futures, cho tới khi chúng ta bỏ đi mong muốn làm giàu nhanh và xác định một tầm nhìn dài hạn với thị trường. Dù hold hay trade cũng cần có một tư duy dài hạn:

- Hodl thì sẽ mất rất nhiều thời gian để chọn lọc, tìm kiếm dự án tốt rồi phải liên tục cập nhật thông tin về dự án đó thì mới tìm được và nắm giữ được một dự án x nhiều lần.

- Trade thì chắc chắn phải soi chart, xem tin, theo dõi thị trường liên tục rồi. Mỗi kèo vào ít, ăn ít, mất ít nên phải hoạt động liên tục thì mới làm đúng vai trò của traders là cung cấp thanh khoản cho thị trường.